在1月的一份通知中,CRA确认,大多数个人的报税截止日期是 2022年4月30日,并敦促学生们做好准备,并了解自己的税收情况。

CRA最新详细说明了加拿大学生可以申请的一系列税收抵免,这里有 7大退税福利,看看有没有你符合的!

• 未使用的学费减免

Unused tuition credits

申请条件:根据CRA的说法,你仍然可以申报前几年未使用的高等学校(例如大学、大专)或认证教育机构的学费和书本费用。

你可以把未使用的金额推到你补交个人所得税的第一年。当你需要支付的时候,这可以为你省一笔钱。

• 学费税收抵免

Tuition tax credit

申请条件:在高等学校(例如大学、大专)或认证教育机构支付了学费。CRA可能会从你欠他们的税款中扣除一些钱。

如果同学们有问题想要咨询,可以在线联系北京新东方留学顾问老师。

符合条件的人还可以选择将额度转移给伴侣、父母、祖父母或其他家庭成员。

• 加拿大培训抵免

Canada training credit

申请条件:符合资格的学生可以用于 2020年及以后参加的课程,或参加的职业、贸易或专业考试相关的特定机构支付的费用。这是一笔可退还的税收抵免。

类似于学费税收抵免的系统,可以叠加使用,但有一些警告和对某些额度的更改。

总而言之,它要么是税收抵免,要么是退税,这取决于你的税收欠了多少。

• 搬家费用

Moving expenses

申请条件:全日制学生进入大学或大专院校可能会产生的一些搬家费用,可以申请搬家费用。该福利同样适用于因工作或经营生意而搬家的人。

不过需要注意,只有在距离大学或大专院校至少 40公里的情况下,你才能申请。

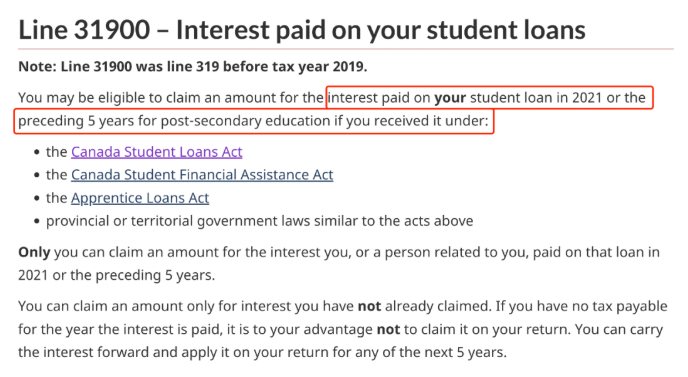

• 学生贷款利息

Interest on student loans

申请条件:如果你获得了学生贷款,并且已经开始偿还了,那么有一种方法可以帮你省下一笔税款。

如果你在 2021年支付了符合条件的学生贷款的利息,你可以在纳税时申请。

如果同学们有问题想要咨询,可以在线联系北京新东方留学顾问老师。

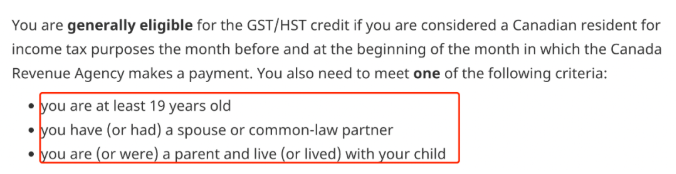

• GST/HST 抵免额

GST/HST credit

申请条件:这项抵免额适用于低收入或中等收入人群,2022年4月1日前满 19岁,有配偶或同居伴侣,或者是与孩子一起生活的父母。

以上满足其中一项或多项,你就有资格申请,你所需要做的就是每年报税。

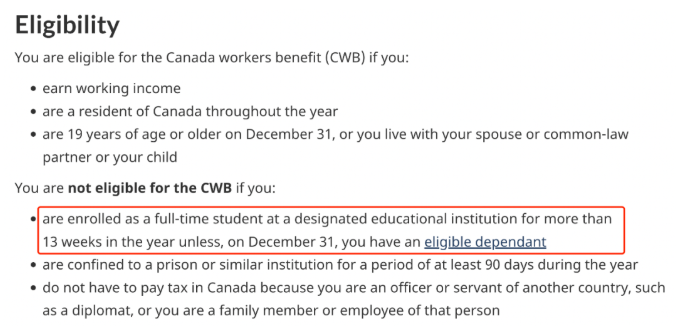

• 加拿大工人福利

Canada workers benefit

申请条件:工作收入必须低于 $32,245元。全日制学生一年内在校学习不得超过 13周。

这是一项税收抵免,适用于加拿大收入较低或中等的工人。作为一名学生,在某些情况下你有资格获得这个申请的资格。

• 报税注意事项

1.政府收到申请后的审理时间一般为16周,4个月左右。

2.如果申请人是第一次退税,在收到政府的第一封退税来信之前不可以更改地址。

3.每年退税周期为1、4、7、10月。如果没有T4,学生最多可以累积10年一起报税。

4.基本退税金额与个人消费无关,一般为$400-$600一年;落地税要求申请人入境时年满19 岁并可以提供准确的入境加拿大时间,只可以申请一次,金额大概再$100-$700之间。

5.年度的基本退税一般会在每年的7月开始发放,一般分为四次。分别为每年7、10以及来年 1、4月。

• 留学生报税的好处

除了留学生们可以获得一笔退税款,过往的报税记录还可以在未来的工作,移民,投资等方面得到便利。

良好的税务记录帮助留学生在加拿大未来的生活,事业发展铺好基石。

另外,学费税表T2202的申报是可以抵消未来工作后的个人所得税的。

• 留学生退税能退多少钱

根据个体差异会有不同,一般情况下每年报税可以拿到$500左右的退税

针对之前从未退税的留学生,加拿大税务局是允许补退的。

如果同学们有任何问题,或是想了解更多留学相关信息,欢迎大家在线咨询专业老师,或有任何相关疑问,请进入答疑中心留言,会有留学导师为您解答。如果您对自己是否适合出国留学还有疑虑,欢迎参与前途出国免费评估,以便给您进行定位。

声明:部分内容与图片来自网络,版权归原作者所有。若涉及版权问题,请及时联系小编。